'평균회귀'와 2022년 투자

#평균회귀란? = 투자에서 자주 회자되는 개념 중 하나로 'mean reversion'이라고 표현된다. 어떤 종류의 시장 데이터든 평균치를 산출할 수 있다. 그리고 이들 데이터는 결국 평균치로 회귀하는 특징을 보일 때가 많다. 이런 현상을 평균회귀라는 용어로 설명한다. 엄밀한 평균치가 아니더라도 시장의 등락이 반복되는 것을 일종의 평균회귀 현상으로 이해할 수 있다. 증시는 길게 보면 대체적으로 상승 패턴을 보였지만 그 과정 중 올라간 것은 내려오고 내려간 것은 올라가는 패턴을 반복해 온 것이 사실이다.

모든 시장 데이터가 항상 평균으로 회귀한다고 할 수는 없지만 특정 데이터들은 충분한 경험치가 있기 때문에 투자결정에 종종 영향을 미치고 때로 적극 수용되기도 한다. 물론, 시장 전체는 평균치로부터 수년 혹은 아주 오랜 기간 편차를 유지할 수 있다. 그런 면에서 평균회귀는 시장의 방향에 대한 단기적 판단이나 투자 결정에 유용한 정보는 아닌 측면이 강하다. 그럼에도 불구하고 전반적인 시장상황 이해에는 도움이 될 수 있을 것이다.

#평균과 표준편차 = 투자에서 표준편차는 투자 자산의 수익률이 평균치에서 어느 정도 벗어나 분포될 수 있는가에 대한 확률과 범위를 측정하는 데 사용된다. 예를 들어 평균 투자수익률이 10%이고 표준편차가 15%인 투자자산이 있다면 표준편차의 한 범위 내에서는 5%까지 손실이 나거나 25%까지 수익이 날 수 있다는 의미다. 쉽게 말해 수익률이 -5%에서 25% 사이의 수치로 나올 수 있다는 뜻이다. 이 범위 내에서 결과가 발생할 확률은 68%다. 표준편차 범위를 두 범위로 늘리면 확률은 95%로 높아지고 해당 투자자산의 수익률은 -20%에서 +40%까지 분포 범위가 넓어진다. 특정 기간 20%의 손실과 40%의 수익 사이의 결과를 낼 확률이 95%에 달한다는 뜻이다. 이를 세 표준편차 범위로 늘리면 확률은 99%대로 높아진다.

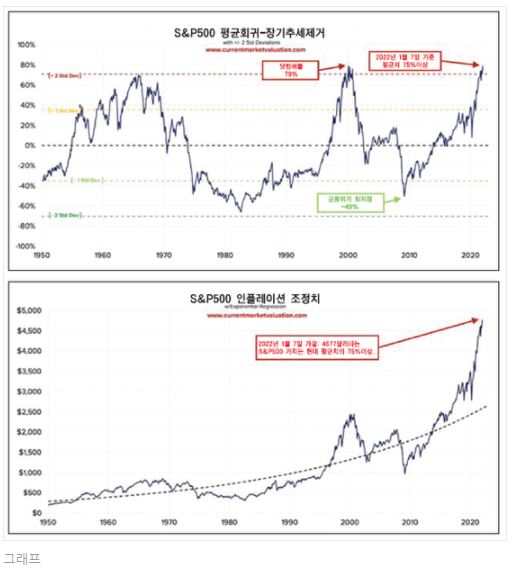

투자 결과의 예상도를 그리는 이른바 '몬테카를로' 시뮬레이션은 편리한 점도 있지만 완전히 신뢰하기는 어렵다. 왜냐면 확률 상 위에 언급한 두 표준편차 범위에는 포함되지만 현실적으로는 거의 발생하지 않는 예외적 수익률도 다 포함시키기 때문이다. 실제로 시장의 고점이 평균치로부터 두 표준편차 범위까지 도달했던 적은 지난 1950년 이래 단 세 차례 있었다. 자주 있는 일이 아니라는 의미다. 지난 1960년대 말이 그랬고, 2000년 '닷컴버블'의 정점이 그랬다. 그리고 바로 지금이 다시 두 표준편차 범위로 진입한 경우다. 지난 2000년과 마찬가지로 현재 시장은 평균치로부터 75% 이상 올라와 있다. 그리고 보다 중요한 것은 이렇게 평균으로부터 많이 벗어났던 경우 다음 해 시장이 곧 평균으로의 회귀를 넘어 마이너스 표준편차 범위로 진입한 바 있다는 점이다. 소위 말하는 '베어마켓'(bear market), 혹은 '크래쉬(crash)'를 경험한 것이다.

#조용했던 2021년, 그 후 = 지난 해 시장은 큰 조정 없이 상승장을 지속했다. 가장 큰 폭의 조정이 5% 정도 하락하는 데 그쳤다. 이렇게 가장 큰 폭의 조정이 5% 이하였던 경우 그 다음 해 시장은 평균 약 13% 정도의 조정 하락을 경험했다. 장기간 지속된 상승장때문에 요즘 투자자들은 비현실적인 기대감에 익숙해 있다. 역사적 경험은 예년에 비해 변동성이 높을 수 있다는 가능성을 열어 놓고 있다. 결과적으로 좋은 데이터도 있다. 하락 조정폭이 컸지만 평균 7% 정도의 성장률로 마감했다. 어디까지나 평균치이고 그 중에는 더 큰 하락폭을 경험한 경우도 있고, 수익이 더 좋거나 나쁜 경우도 있었다.

#전술적 자산운용 = 연초부터 시장 변동성이 높아지는 조짐이 보인다. 평균회귀나 여타의 역사적 경험 수치들이 시장의 방향이나 조정 타이밍 등을 예측할 수는 없다. 다만 현 시장환경을 객관적으로 볼 수 있는 단서로서의 기능은 가질 것이다. 시장환경에 능동적으로 대응하는 전술적 자산운용은 이런 환경에서 특히 더 빛을 발할 수 있다. 리스크를 최소화하면서 꾸준한 수익률을 추구하는 식이기 때문이다.