기업의 화두…경기 회복 최대 리스크, ?인플레이션 현황은?

지난 수개월 글로벌 비즈니스 관계자들은 인플레이션과 관련, 불안감을 나타내고 있다.

10년 만기 연방 국채 수익률도 상승세를 타고 있다. 인플레이션이 장기화될 수 있는 조짐이 읽히는 대목이다. 물가상승 흐름을 타고 인플레이션 대비용 펀드들로 자금도 몰리고 있다. 인플레이션과 상품시장의 상관성을 감안할 때 원자재값은 더 오를 가능성이 높다. 확정적인 것은 아니지만 인플레이션이 장기화될 수 있는 '시그널'들을 담고 있는 차트들을 통해 관련 리스크를 진단해 본다.

#인플레이션이 화두 = 기업실적에 대한 컨퍼런스 콜에서 인플레이션에 대한 언급이 지난해부터 급격히 늘어나다 지난 분기 중 20년래 최고치를 기록했다.

기업실적 컨퍼런스는 통상 실적 발표 전 기업의 경영진이 애널리스트, 투자자, 금융 미디어 등과 컨퍼런스 콜을 통해 해당 기업의 재무상태에 대해 설명하는 시간이다. 지난 분기 1500여개에 달하는 글로벌 기업들의 컨퍼런스 콜에서 인플레이션은 무려 3600회 언급됐다. 이들 미팅에서 인플레이션에 대한 언급이 급격히 늘어났다는 것은 기업들이 그 심각성을 토로하고 있다는 뜻이다. 연준이나 투자자들과는 달리 비즈니스 현장에서는 그만큼 인플레이션에 대한 우려가 크다는 뜻이기도 하다.

〈표1 참조〉

#10년 만기 국채 수익률 상승세 = 채권 투자자들이 인플레이션을 대비하기 시작했다. 이자가 오르면 채권 투자자들 입장에서 현재 갖고 있는 채권 포트폴리오는 매력이 떨어진다. 채권값은 떨어지고 수익률은 올라가는 것이다. 최근 연방 국채의 벤치마크로 인식되는 10년 만기 국채 수익률이 장기간 유지됐던 저항선을 뚫고 상승세를 타기 시작했다. 기술분석적 관점에서 볼 때 채권값 하락세와 수익률 상승세는 당분간 지속될 것으로 예상되고 있다.

#인플레이션 대비형 펀드 인기 = 인플레이션 대비형 채권에 투자하는 상장지수형 펀드(ETFs)들로 돈이 몰리고 있다. 인플레이션에 대한 연준의 입장을 수용하는 듯하지만 정작 자금 흐름을 보면 다른 양상이다. 올해 인플레이션 대비형 채권 펀드에 들어간 자금은 336억 달러에 달했고 현재까지 3.6%가 올랐다. 아이셰어(iShares)의 TIPS 채권 ETF는 나간 자금보다 들어온 자금이 73억 달러가 많아서 이들 중 1위를 기록했다. 뱅가드의 단기 인플레이션 대비형 인덱스 펀드는 순 유입자금 65억 달러로 그 뒤를 이었다.

#인플레이션 서프라이즈 인덱스 = 인플레이션 서프라이즈 인덱스를 단순하게 이해하자면 전문가들의 예상치와 실제 인플레이션 데이터 사이의 차이를 나타내는 것으로 볼 수 있다. 시티 은행이 발표하는 인플레이션 서프라이즈 인덱스의 지난 20년간 추이를 보면 특히 올 들어 투자자들과 경제학자들 모두 실제 인플레이션 흐름을 과소평가해온 것으로 나타났다. 이는 결국 인플레이션 상황이 다수가 생각해 온 것과는 다르게 전개될 가능성이 높다는 것으로 해석될 수 있다.

#기대 인플레이션 = 기대 인플레이션을 개념적으로 보면 소비자, 투자자들과 기업들이 예상하는 인플레이션 수준이라고 이해할 수 있다. 이 부분이 특별히 유의미한 이유는 경제활동의 주체들이 인플레이션이 높을 것으로 예상하게 되면 결과적으로 인플레이션을 유발할 수 있기 때문이다. 경제 주체들이 물가가 오름세를 타고 있다고 인식하는 상황 자체가 실제 물가상승을 부추기고 임금상승을 유도하게 될 수 있다는 뜻이다. 그래서 기대 인플레이션은 가장 주된 인플레이션 동력으로 꼽히기도 한다.

미시건 대학의 최근 관련 조사 결과에 따르면 올 2분기 현재 단기 인플레이션에 대한 예상치는 계속 오름세를 보였다. 지난 7월 향후 1년간 소비자들의 인플레이션 예상치는 4.7%를 기록했다. 2011년 중국발 원자재 값 급등 환경 이후 최고치다. 그리고 이는 지난 5월의 4.6%보다 더 올라간 것이다.

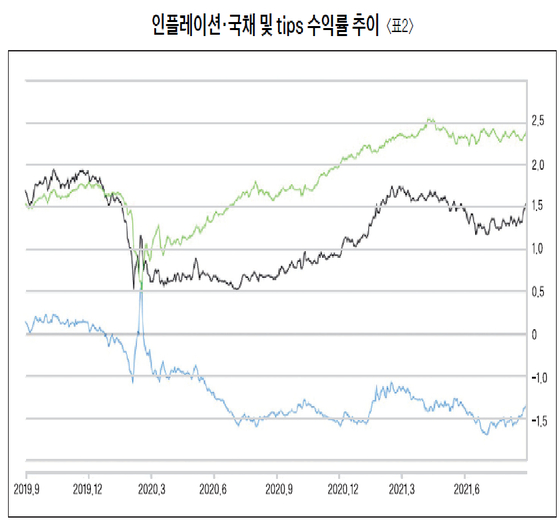

장기적인 기대 인플레이션 수치도 다르지 않다. 10년 만기 국채와 동일 만기의 인플레이션 대비형 국채인 TIPS 사이의 수익률 격차를 나타내는 기대 인플레이션은 현재 2.37%를 기록하고 있다. 지난해부터 양자 사이의 '스프레드'가 크게 벌어지기 시작한 결과다.

〈표2 참조〉

연두색이 10년 기대인플레이션 평균선. 검은색이 10년 만기 국채 수익률. 파란색이 TIPS 수익률.

10년 만기 국채와 TIPS 사이 수익률의 차이가 커졌다는 것은 인플레이션 대비형 채권에 대한 시중의 상대적 수요가 일반 채권에 대한 수요를 크게 앞지르기 시작했다는 의미로 읽힌다. 채권 투자자들이 이미 발빠르게 인플레이션에 대해 대비하고 있다는 뜻이기도 하다. 이는 결국 자기실현적 예언이 될 수도 있다.

최근의 여러 흐름은 '임시적' 인플레이션에 대한 안일한 접근에 대해 경고하고 있는 것만은 분명해 보인다. 인플레이션, 금리인상 등 시장환경의 변화에 적절히 대응할 수 있는 포트폴리오 운용이 필요할 것이다.