안전자산이냐, 인플레이션 대응이냐

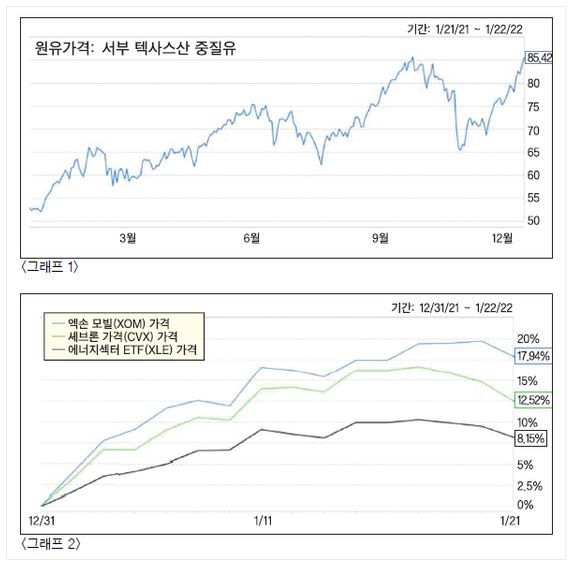

#원유값 인플레이션 = 먼저 원유값 현황을 짚어볼 필요가 있다. 지난 2014년 이래 볼 수 없었던 원유값 고공행진이 계속되고 있기 때문이다. '리스크(risk)' 자산의 후퇴와 맞물려 주춤하고 있지만 아직은 상승세 지속 환경이 유지되고 있다. 가장 최근의 원유값 '랠리'는 중동과 러시아, 유럽을 둘러싼 긴장상황이 기여한 바 크다고 볼 수 있다. 지정학적 환경이 글로벌 원유 공급에 균열을 불러올 것이라는 우려 탓이다.

그런데 지난주 18일에는 석유수출국기구(OPEC)가 2022년 원유 소비량이 매일 420만 배럴씩 증가해 3분기까지 하루 1억배럴 이상으로 늘어날 것으로 전망했다. 기존의 낙관적인 전망 기조를 유지한 셈이다. 코비드 환경으로 인한 변수가 있지만 대체적으로 글로벌 경기성장이 양호할 것으로 기대한다는 것이 OPEC의 입장이다.

원유 수요에 대한 이런 낙관적 전망은 에너지 섹터 전반과 석유 관련 기업들의 상종가를 유도했다. 올 들어서만 에너지 섹터는 지난 금요일(2022년 1월18일) 현재 12.5%가 올랐고, 엑손과 셰브론 등이 각각 18%, 8% 올랐다.

〈그래프1 참조〉

집, 음식, 원자재 가격과 다른 수많은 소비 및 산업 분야의 물가가 최근 수 개월 동안 이미 최고치를 찍은 바 있다. 원유는 가장 최근 10년래 최고값을 찍은 '코모디티'다. 지난주 OPEC이 올 해 전망치를 발표한 이후 서부 텍사스산 원유 값은 배럴당 85.42달러로 마감했다.

〈그래프2 참조〉

이런 수준의 원유값은 지난 2014년 셰일 원유파동 이후 최고치로 볼 수 있다.

#딜레마 = 모든 분야에서 이처럼 물가가 치솟고 있기 때문에 각국의 중앙은행들이 금리인상을 적극 고려하고 있다는 것은 이미 알려진 사실이다. 인플레이션을 잡겠다는 의지표명이다. 시기를 놓쳤다는 지적도 많지만 어쨌든 공격적인 통화정책이 예고되고 있다. 덕분에 2022년 시작과 함께 시장이 고전하는 모습을 보이고 있다.

이런 환경은 투자자들에게 어려운 과제를 던져준다. 지금까지 익숙해져 버린 리스크 일변도의 투자가 더 이상 적절하지 않을 수 있기 때문이다. 적정 수준의 리스크 관리가 필요하고 이를 위해선 각자에게 맞는 포트폴리오 재편성이 요구될 수 있다. 그런데 문제는 포트폴리오 재편성을 원한다 해도 그 자체가 실은 쉽지 않은 과제라는 데 있다.

지금은 시장 리스크와 인플레이션이 투자자들에게 양자택일을 강요하는 형국이다. 시장 리스크가 커졌다고 보는 투자자들은 손실을 피하기 위해 주식이나 기타 '리스크' 자산을 버리고 현금 등 안전자산으로 포트폴리오를 재배치할 수 있다. 그런데 이렇게 하면 사실상 손실이 보장된다. 높은 인플레이션 환경에서 현금자산은 자동적으로 마이너스 성장이기 때문이다.

반대로 인플레이션을 따라잡기 위해선 주식이나 여타 리스크 자산 투자를 피해갈 수 없다. 안전자산으로는 인플레이션을 따라잡기 어렵기 때문이다. 내적 전쟁이 일어날 수밖에 없는 상황이다. '리스크'를 버리고 현금 등 안전자산으로 옮겨 갈 것인가? 아니면 인플레이션을 따라잡기 위해 리스크 자산에 계속 투자할 것인가?

상황을 더 복잡하게 하는 것은 채권이다. 일반적으로 채권은 주식시장의 변동성이 높은 시기 리스크 분산 역할을 효과적으로 담당해 왔다. 그런데 인플레이션이 높은 시기에는 그다지 효과적이지 못할 수 있다.

#가능한 해법들 = 전략, 전술적 가치주 포트폴리오와 배당주 포트폴리오를 활용해 리스크 투자를 수용하되 에너지 섹터 비중을 늘릴 수 있을 것이다. 채권은 인플레이션 대비형 채권을 활용하고 금리환경 변화에 적절히 대처할 수 있는 채권 포트폴리오를 구성할 수 있다. 대체투자 쪽으로는 코모디티와 금속류를 포트폴리오에 포함시키는 것이 유리할 수 있다. 포트폴리오 재편성이 항시적으로 가능한 전술적 분산 포트폴리오를 활용하면 전통적인 전략적 분산 포트폴리오에 비해 시장환경 변화에 훨씬 능동적으로 대응할 수 있는 장점이 있다.

투자자산 운용은 전반적인 재정플랜의 일부이기 때문에 근본적으로는 각자의 재정플랜을 점검하는 것이 일차적이다. 원하는 리스크 정도와 기타 재정적 목표가 확인되어야 현금자산과 기타 안전자산, 리스크 자산 간의 균형 잡힌 포트폴리오 구성 및 운용이 가능할 것이기 때문이다.